![[理财评测] 买美股指数,还是买美元指数保单对我更有利?25年的跟踪分析给出了答案](https://imgcache.dealmoon.com/thumbimg.dealmoon.com/dealmoon/bf1/7d5/5e2/be5fbaac749e495f8642107.jpg_1280_1280_3_f9d2.jpg)

导语

Gin,男性,今年40岁。作为一名企业主,Gin 在别人眼中,已经实现了“财务自由”。

Gin 秉承 “移居不移民”的理念,他一直在进行各种全球范围内的资产配置,这些项目每年都产生收益,继续回馈了更多正向现金流。Gin 始终考虑的是规避金融市场的风险,不将鸡蛋放在同一个篮子里。同时,准备开始考虑规划一笔钱(Side Fund,美元),专门用于退休养老时的家庭支出。

Gin 的第一种方案是开设“投资理财账户”,即直接投入美元市场,这也是为大多数人知晓的方案,围绕这个核心原理,市场上已经涌现出各类打包出售的产品供认购;

第二种方案是开设“现金值人寿保单账户”,不直接投入美元市场,采用间接挂钩美元股指的方式,进行打理。随着互联网世界信息的自由流动,中文美元金融保险知识的普及,方案二逐渐受到越来越多华人的青睐。

这两种方案各自有什么优缺点,适合什么样的情况?能不能有一个直观的对比分析?帮助Gin 进行决策?美国人寿保险指南网今天用图表和数字说话,用实际案例,评测“投资理财账户”方案 VS “现金值人寿保单账户”的方案。Let’s Go。

美元投资理财账户

Gin 考虑开设了一个美元投资管理账户,每年从其他家庭收益中拿出一部分钱,采用25年定投的方式。目标是65岁到85岁期间,由该账户提供退休养老专项支出。

我们假设该投资账户具备以下3个绝对的优势:

-账户和交易过程没有任何管理费用和成本费用

-投资能力水平能保证收益锁定到S&P500年度收益

-账户收益不缴纳任何资本利得税

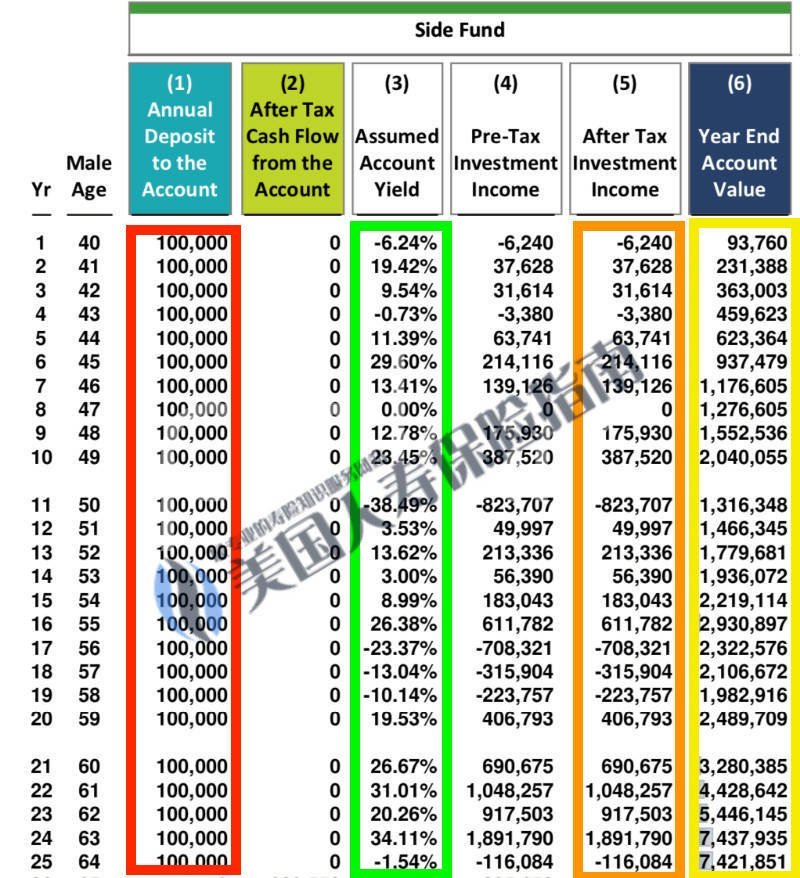

下图展示了该定投理财账户的走势和收益情况:

图1,美元投资理财账户25年运行情况

第1列是该账户每年定期存入的金额,这种方式类似于市面上销售的美元定投基金理财产品。金额$10万/年,累计投入25年,累计$250万美金。

第3列代表接下来的25年里,该投资账户的年收益率。这一列的收益率是对未来的预测。因为尚未发生,美国人寿保险指南网采用了过去25年(1994-2018)里,S&P500指数的历史年度收益率,作为最接近真实情况的预测。

第4列和第5列是每一年的税前和税后收益。美国人寿保险指南网做了最有利该账户策略的假设,即收益没有任何税费的情况,因此两者一致。

第6列是该理财账户的总金额,是我们关注的重点之一。

从这个图里我们可以看出,在第11年,50岁的时候,股指大跌-38.49%,账户缩水$80多万;而第17到19年,损失近$120万;59岁以后股指大涨,连续5年拉升,将账户余额拉升至$740万。

美元人寿保单理财账户

Gin 同时也在考虑另一个方案,使用开设现金值人寿保单账户的方式,每年投入$10万,定投25年。目标是65岁到85岁期间,从该账户提取专项退休养老收入。

我们使用的现金值人寿保单账户符合以下情况:

-指数型保单账户

-完全跟踪S&P500指数

-合理的Funding策略 和 良好设计的 保单账户Structure方案

-6.2%保单预期年化平均收益率

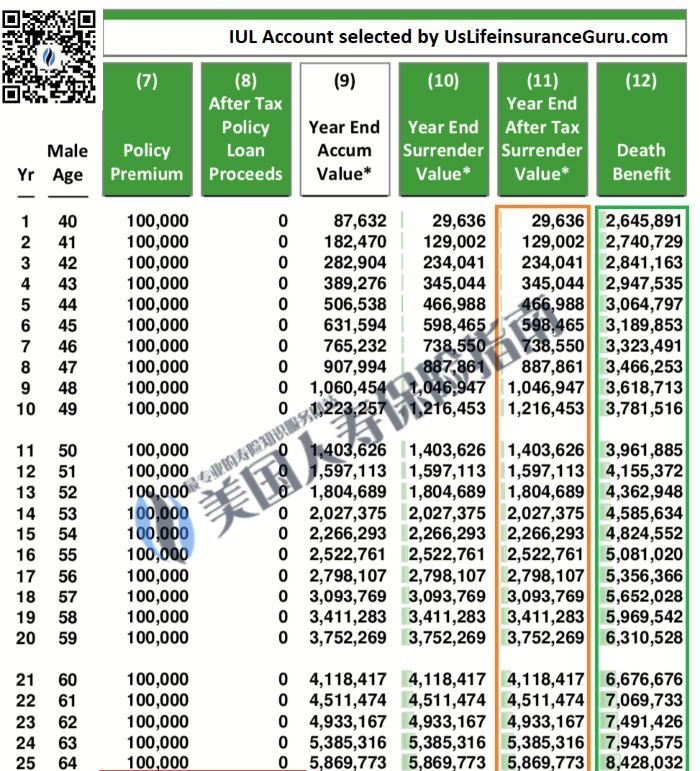

下图展示了该人寿保单账户系统的运行情况:

图2,IUL保单账户运行情况

第7列是每年存入该保单账户的金额,从40岁到64岁,一共25年,每年存入 $10万。

第8列是从保单账户中取钱的情况,在65岁之前都不取钱,因此为0。

第9列是保单开户公司记账方式,显示每年扣除成本后的总累计金额。

第10列和第11列是该保单账户当年的现金价值金额,这个数值是我们关注的重点之一。

第12列是保单的保障功能这一块在当年所能提供的理赔总金额。

从这个图里我们可以看出,该保单账户在第7年的时候,现金值余额打平了投入的钱。在股指大跌的第11年,第17,18年和第19年,由于该保单账户提供“保底”功能进行风险管理,因此保单账户并不会像投资账户一样跟随市场缩水。

故事才刚刚开始...

初一看来,美元投资理财账户在Gin到达64岁末尾的时候,账户余额达到$7,421,851,人寿保单账户此时是现金账户金额$5,869,773和保障理赔金$8,428,032的组合。

一边是740万,一边是580万➕840万的保障理赔金,只看数字的话,Gin 也犹豫不决,可以怎么选呢?

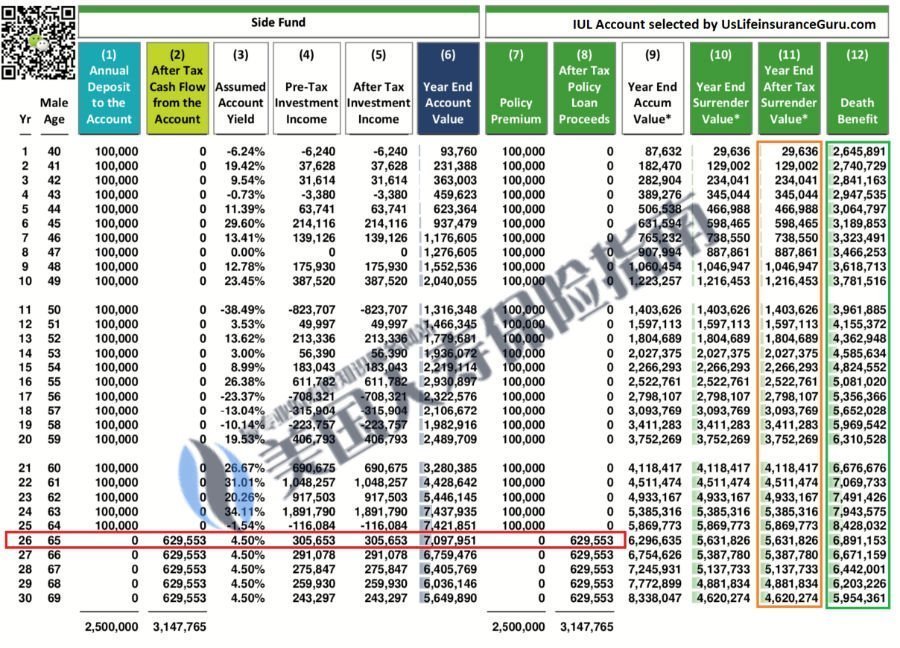

图3,美元投资理财账户和现金值人寿保单账户的对比

红框部分显示,在65岁以后,这两种方案每年会给Gin提供 $629,553 的免税收入(我们假设了投资理财账户的收益完全免税的理想情况)。

同时,由于Gin已经退休了,从管理风险的角度(如坚决避免在退休后遭遇第11年时,账户几乎腰斩的情况),投资理财账户不再投入到高风险的市场中,转为终身年收益率4.5%的理想投资品,如美元年金账户或REITs等Fix income资产组合。

但随着年龄的增加,Gin发现,到了81岁的时候,投资理财账户方案里的钱已经完全耗尽,无法提供收入。此时,人寿保单账户现金值(第11列)还有还有$139万余额,同时还这个高龄阶段还提供了$236万的理赔金。如下图红框所示。

当Gin 85岁时,“美元投资理财账户”这一方案已经干涸了4年,未达成规划目标。人寿保单账户现金值此时有$83万,并留给受益人$220万起的理赔金,完成了从65岁到85岁,每年提供免税收入的设计目标。如下图紫框所示。

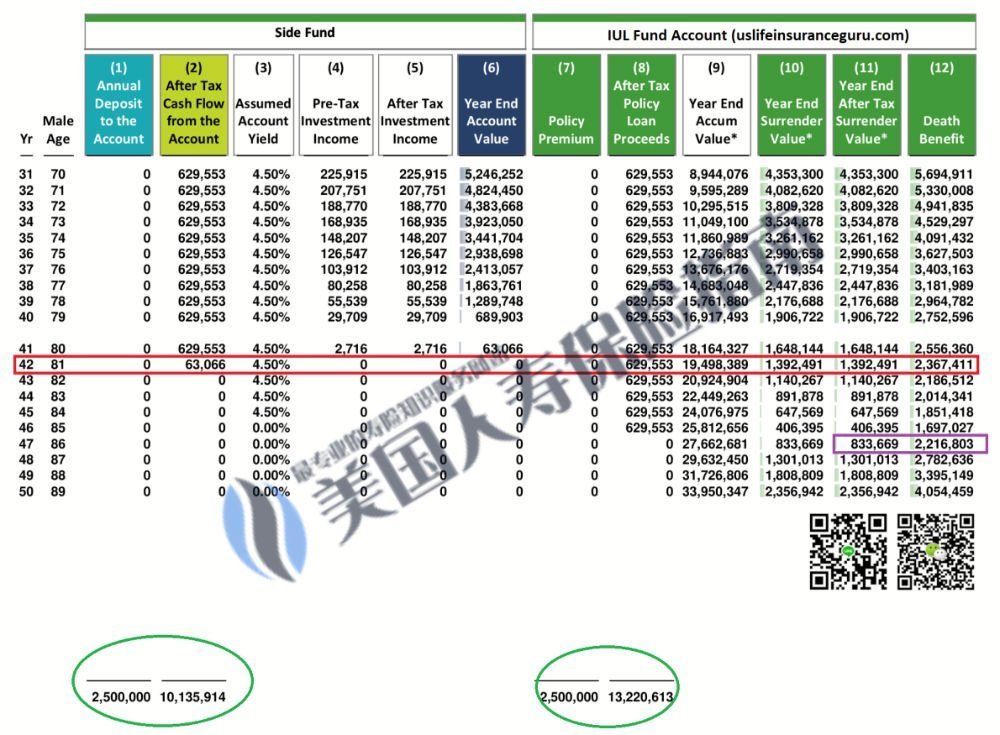

图4,两种方案资金使用情况对比

80岁才见分晓的结论

至此,Gin 累计投入 $250万美元,

-从美元投资理财账户方案中,累计提取$1013万美元,杠杆比为1 : 4.05。

-从现金值人寿保单账户方案中,累计提取$1322万美元,杠杆比为1 : 5.28 ,同时,还留给后人一笔$221万美元的免税财富传承。

评测总结

至此,我们是不是可以说,现金值指数型人寿保险账户方案,就比美元投资理财账户方案好呢? 美国人寿保险指南网无法给出回答,就正如我们很难回答“筷子和刀叉到底哪个好?”这个提问一样。因为这两种方案是两种完全不同的产品,完全不具有可比性。

如图3所示,如果你想通过一个10年的理财方案,实现快速积累现金回报目标的话,锁定S&P500的零成本零税率的投资理财账户方案以$2,040,055 比 $1,216,453 的成绩,展示了更快达到目标的能力。

但是由于未来的风险无法预测,到了第11年,投资理财账户方案又承受了账户价值缩水接近一半的风险。

因此,本文希望表达的是,站在风险管理的立场,现金值指数型人寿保险账户方案是一个更好的风险管理方案。在市场中,参与者不用担心下跌的年份对账户价值的冲击。

原则上,我们不愿意让每一分钱去冒风险。如果一个方案,能提供同样的收入,甚至更多的收入,而且能更加持久地提供这种收入的能力,此外,还具有更小的市场风险,我们为什么不选它呢?(全文完)

熊本财富首席保险顾问:Heather Xiong,来自加州大学伯克利公众健康学院,金融保险专栏作者,美国金融类保险专业规划顾问,“全球高净值世界居民项目”认证保险顾问。

致力于为家庭和个人提供专业的重大疾病终身保障,补充退休收入计划,退休年金保险,子女教育金储蓄计划、保单理财规划方案以及私人财富管理定制规划方案,并提供对旧保单进行分析和升级,为投保人量身设计保单方案等专业服务。

延伸阅读:

>美国人寿保险产品有哪些?各险种的介绍,价格,保费及优缺点对比

>外国人可以购买美国人寿保险吗?投保流程时什么?

>美国养老年金保险时什么?3分钟看懂美国年金险

>美国人寿保险投保攻略指南(三):投保常见误区

>[保单评测]花15分钟读完,还是花15年冤枉钱?您的保单买“对”了吗?

>[案例]尔湾科技公司VP的免税退休收入规划实战案例评测

熊本财富 / BH Financial & Insurance Service

联系电话:+1 909-559-0969

商家地址:9040 Telstar Ave, El Monte, CA 91731

营业时间: Mon-Fri (10:30AM - 5:00PM),请加微信咨询:bhfinance

Disclaimer:

*本文内容由美国人寿保险指南网独家原创发布,熊本财富已获得其内容版权授权。

*本文内容是对公众进行一个既有市场策略的说明,用于学习和教育的目的。所使用的图表,数值,假设情况并不保证,也可能随时更改。现实的实际结果可能比文中描述情况更有利或更不利。

*本文并不构成美国人寿保险指南网及作者的投资建议,及对相关策略方案的拥护,也不构成美国人寿保险指南网及作者对随之而来的税务后果的保证。

*本文内容不作为税务或法律建议。在对本文内容中包含的任何税务和法律的信息采取行动之前,请咨询您的律师或会计师。

君君提示:你也可以发布优质内容,点此查看详情 >>

本文著作权归作者本人和北美省钱快报共同所有,未经许可不得转载。长文章仅代表作者看法,如有更多内容分享或是对文中观点有不同见解,省钱快报欢迎您的投稿。