众所周知,在美国有两件事是不可避免的:一是死亡,二是税收🤣🤣🤣今年做了一件非常有意义的事情,就是我去了VITA(Volunteer Individual Tax Assistance)当义工啦~~

VITA的主要目的就是帮助低到中等收入、残疾人士、英语有限人群、老年人等提供免费报税服务,今年收入限制是$58,000(比2020年的$57,000高了一点),地点一般会在公共图书馆、教堂、学校、社区(例如International Rescue Committee)等。今年报税的截止日期是4月18号。

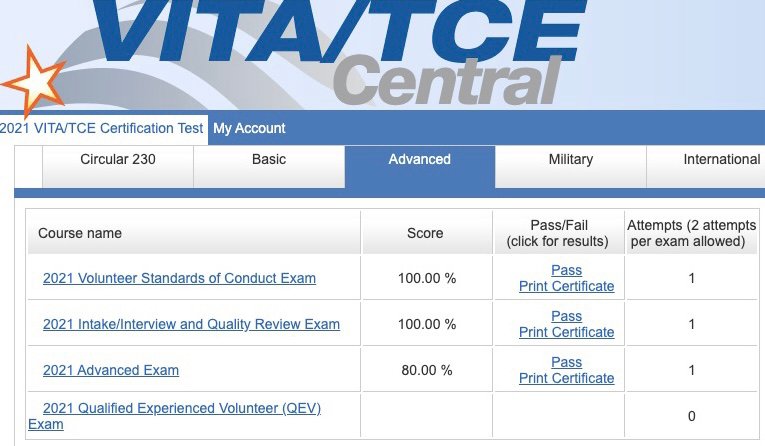

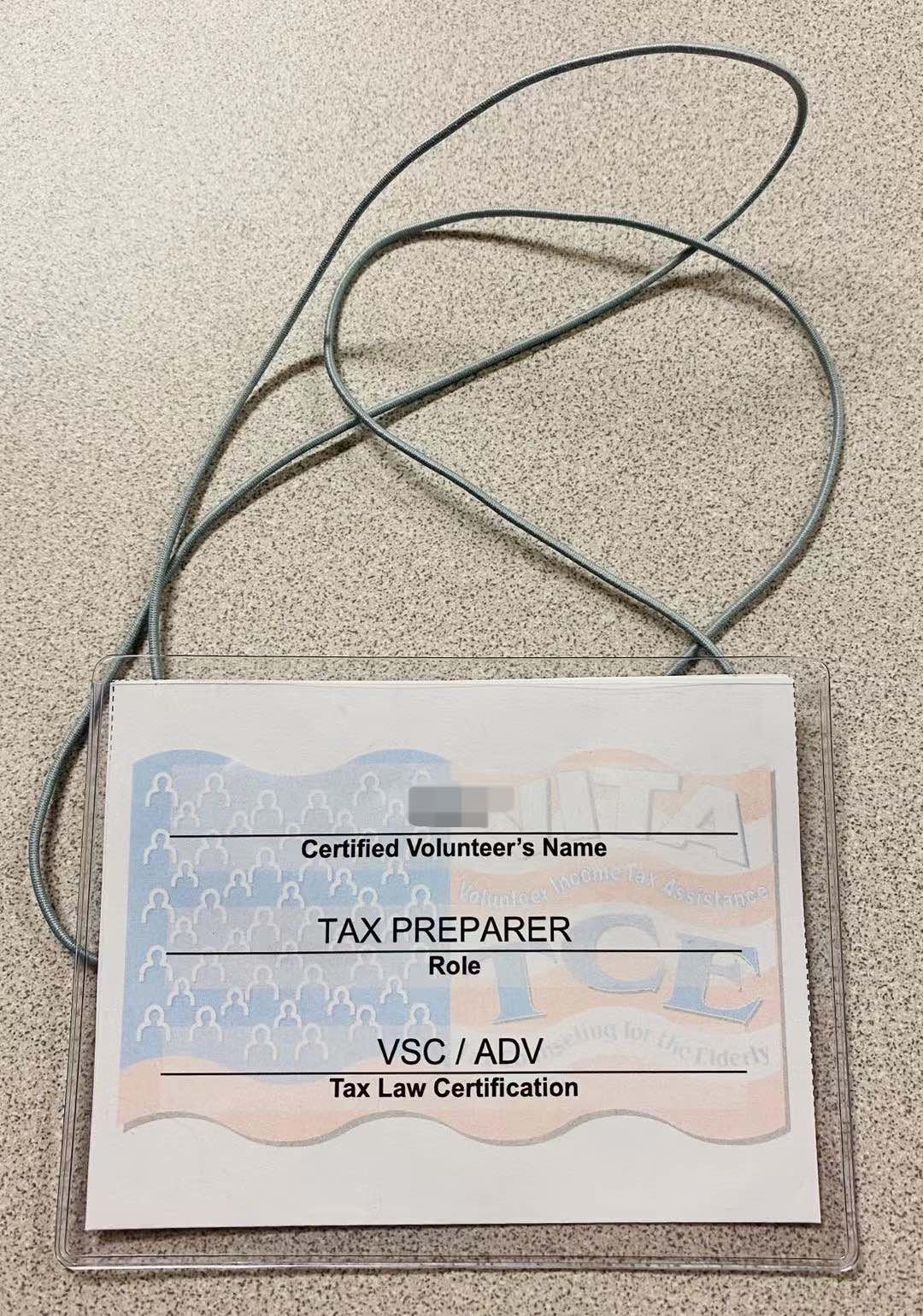

🌐Certifications

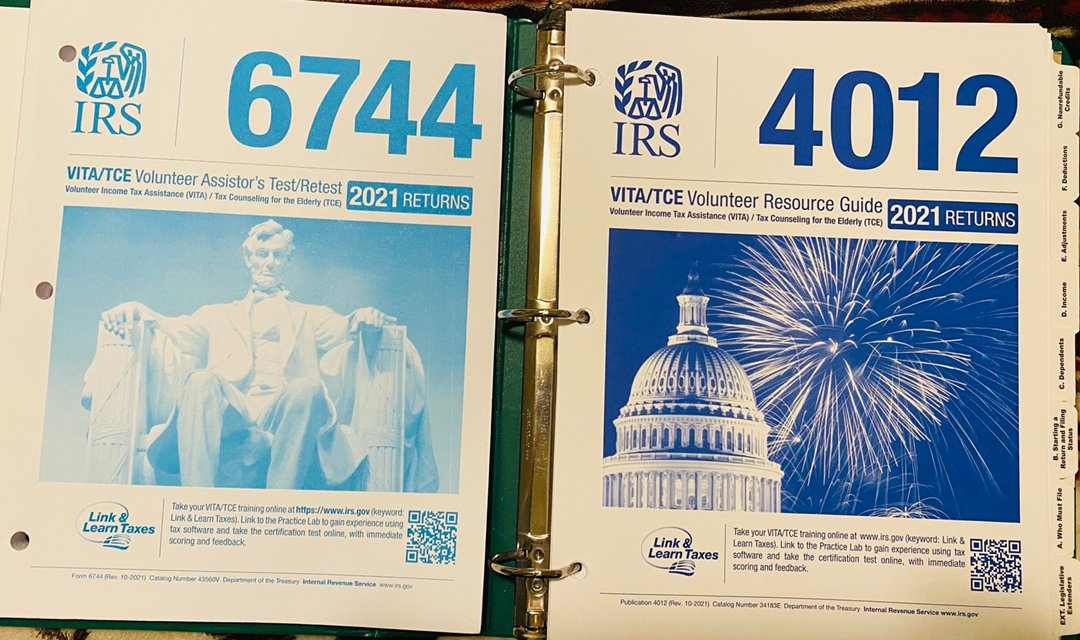

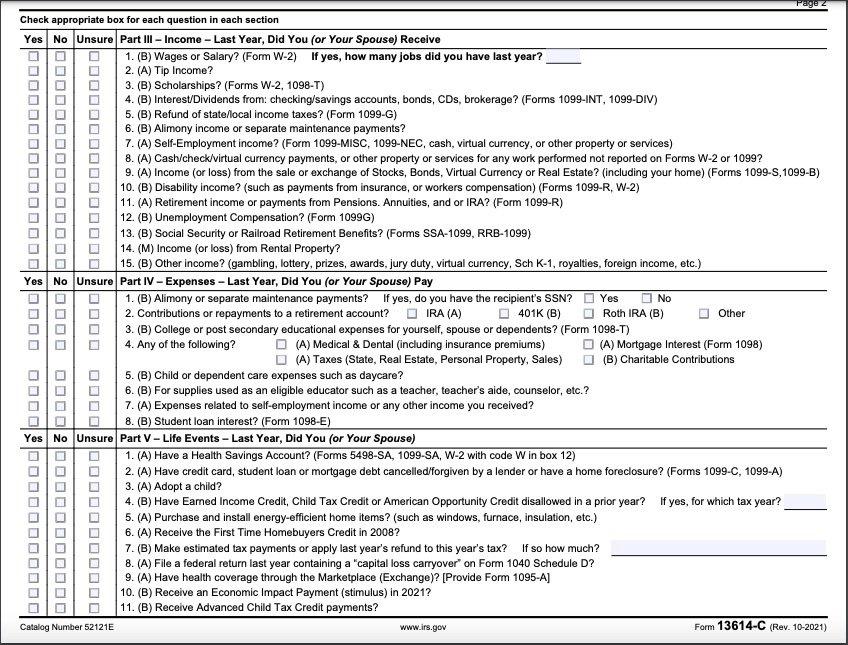

每一个VITA的义工都需要有相应职位的certifications,而且要以最低80%的成绩通过,一年可重考一次(开卷的)。其中Volunteer Standards of Conduct exam和Intake/interview and quality review exam是每一个义工都必须要考的。因为我申请的义工职位是Tax Preparer,所以考了Advanced exam(没有考basic)且第一次attempt以不多不少的80%成绩过了~~Volunteer Standards of Conduct exam和Intake/interview and quality review exam非常容易,在IRS的publication 4961和form 13614-C里都可以找到答案;Advanced exam就比较耗时间了,总共有9个scenarios(publication 4012非常有用👍),有的甚至需要在模拟软件上进行。

📄需携带文件:

*Social Security Card社会安全卡

*驾照

*所有与报税有关的文件

*银行账户信息(如要direct deposite/欠税直接从银行账户付钱)

*上一年的报税表

📑普遍常见报税文件:

-W2:来自于雇主,显示工资和预扣税额,如有401k也会在这张表的box 12出现

-1099-G:常用于失业救济金,或者任何来自于政府的款项

-1098-T:Tuition statement,一般大学生都会有

-1095-A:购买奥巴马保险,有premium tax credit的就需要报;1095-B是Medicaid的,因为是免费的健康保险,所以只需要留作记录;1095-C是雇主提供的health plan,同理没有premium tax credit也不需要报,只需留作记录。

Standard deduction VS itemized deduction:

Standard deduction的金额与filing status是紧密相关的,2021年的金额如下:

*single/married filing separately是$12,550;

*Married filing jointly和qualifying widow(er)是$25,100,其中qualifying widow(er)是有一定时间条件的,就是只能报3年(举个🌰,如果配偶在2015年去世,那就window的status就只能在2015年-2017年使用,18年开始就要用single或者head of household(如有dependants的话)

*Head of household是$18,550,这里的dependent不单单是指符合资格的孩子,也可以是你的父母,前提是你在一年里给他们提供了超过50%的经济支持、同住超过半年以上。(一般来说child dependent是指18岁或以下的儿童/青少年,但是如果你的孩子是全职学生、提供超过50%的经济支持、同住超过半年以上,也是可以申报dependent的;年龄上限是24岁,超过24岁,即使符合以上条件也是要自己分开报了)

*超过65岁的老人报税,他们的standard deduction是会多$1,700 ~ $3,400不等,取决于filing status。

Itemized deduction只有在超过standard deduction的金额时才是有利的,那什么是可以itemized的呢?其中包括了medical and dental expense(例如处方药)、房产税、付给银行/财务机构的利息、慈善捐款等。(至今为止,我在VITA里还没有见过有人itemized的)

报税小贴士:

*如果收入高又不想现在交太多税,而且也没有其他什么抵税的话,可以考虑一下开个IRA账户,2021和2022年50岁以下可以contribute $6,000,50岁以上可以contribute $7,000;在报税的时候不仅能减低你的taxable income,而且还会有retirement savings contribution credit。

*如果符合第三轮covid-19的经济刺激金(Economic Impact Payments/stimulus check)而又没有收到的话,不要忘记在你2021年报税的时候索回哦~~

*如果2021年的家庭收入低于$57,414和投资收入低于$10,000,且有dependent(s)的话,那你是符合EITC (Earned Income Tax Credit)的。

*如果有慈善捐款的话,一定要保留收据,报税的时候可以用来抵税。现金捐赠还是非现金捐赠都可以,但是受赠机构一定是要符合IRS的501(C)机构。每一年IRS都有最高抵税额,以用standard deduction为例,2021年的最高抵税额是$300。

*如果把小孩送托儿所的话,daycare expense也可以申请credit的,IRS规定年龄限制在13岁以下,一个最多可以有$4000退税优惠。

*2021年个人收入不超过$12,500的话,是不需要报税的;但是你如果在W2上看到你有任何的tax withheld,我个人建议是最好报了,这样可以把之前交的税拿回来(虽然可能不是很多🤣)

*Contractors不会收到W2,而会收到1099-NEC;雇主一般都不会预扣税,这就是说所有收到1099-NEC的都要自己负责所有需要交的税(W2是雇主雇员在Medicaid和social security tax上各50/50),但是任何有关于这份工作的花费都可以用来抵销;需要填写Schedule C。

*在1098-T上,如果box 5(scholarships or grants)是比box 1(payments received for qualified tuition and related expenses)多的话,可以直接忽略不计,IRS没有硬性要求一定要报1098-T,而且多出来的部分也会被当成收入的一部分;反之,如果box 5是小于box 1的话,那就把差额报为qualified education expenses来抵税或者申请credit(American Opportunity Tax Credit - 只有大学前四年才符合,最多也只能申请4年、金额最多$2500,如果这个credit抵销所有的欠税,那么就只有40%的credit是可退还的;Lifetime Learning Credit - 一般适用于进修提高工作技能人群,对申请年限也没有限制,一年的credit最多有$2000。

小感想:

在VITA里真的学到了很多,也看到了每一份报税表背后的故事。对于我来说,我觉得最困难的时刻就是在IRC帮人免费报税的时候,他们来自于世界各地,说着各种不同的语言,在交流上难免会觉得有点束手无策的感觉(心想应该多学几门语言的🤣),如果日后有机会的话,以后我还是会再去VITA再做义工的~~

税务条例是很复杂的,而每一个人的情况都不一样,应用也不一样,即使经验丰富也需要翻看条例哦😅在这里就只能大体的说一下了😉最后附上寻找VITA和地点的网站😊

君君提示:你也可以发布优质内容,点此查看详情 >>

本文著作权归作者本人和北美省钱快报共同所有,未经许可不得转载。长文章仅代表作者看法,如有更多内容分享或是对文中观点有不同见解,省钱快报欢迎您的投稿。