美国国税局开启了以改善服务为重心的2023年报税季,并提醒纳税人电子报税并选择经转帐直接存款可以加快退税、避免延误。

今天国税局在成功开放其系统之后,开始接收和处理2022年的税表。预计2022纳税年度的大部分个人税表将在4月18日的报税截止日之前提交。

纳税人今年必须在4月18日之前报税,但一些居住在海外的纳税人(英文)和受灾民众可能适用更晚的报税截止日。阿拉巴马州、加州和乔治亚州的风暴受灾民众现在可以在5月15日之前提交各种联邦个人和企业税表并缴纳税款。

“经过几个月的努力,我们今天成功地开启了处理系统,开始了今年的报税季。”美国国税局代理局长Doug O’Donnell表示,“达到这一点不仅对国税局而且对全国税务领域来说都是一个巨大的成果。国税局辛勤工作的员工期待在这个报税季为纳税人服务,我个人要感谢他们,以及所有税务和薪资领域的员工,因为他们为国家付出的贡献让报税季变得更为顺畅。”

O'Donnell还指出,纳税人可以相信国税局在这个报税季会提供更好的服务。作为8月份通过的《通货膨胀削减法案》的一部分,国税局新增了5,000多名电话专员,并增加了更多的现场工作人员来帮助纳税人。

“我们持续增加国税局人力,帮助提供纳税人所需的信息和协助。” 美国国税局代理局长Doug O’Donnell表示,“国税局提醒纳税人在报税时采取一些重要的步骤,可以让整个过程更顺利。他们应收集必要的税务记录,以电子方式提交一份准确的税表,并选择经转帐直接存款,从而加速退税。”

与往年类似,纳税人如果是电子报税、选择经转帐直接存款,且税表没有问题,则应在报税后的21天内收到退税。由于税法的改变,例如今年去除了子女税优惠预付款,也没有纾困金退税额来申领新冠疫情相关的刺激计划补助金,一些纳税人可能会发现他们今年的退税有所减少。

为了一个顺畅的报税季,国税局给出提示

- 电子报税、避免纸质税表,来加速退税:为了避免退税延误,国税局鼓励纳税人电子报税并选择经转帐直接存款,而不是提交纸质税表。纳税人可以使用IRS.gov上的国税局免费报税、其他报税软件或是可信赖的税务专业人士。军人与符合条件的退伍军人可以使用国防部的项目MilTax(英文)来免费电子申报联邦税表以及最多三个州的州税表。

- 避免延误;提交准确的税表:纳税人应确保自己准备好了申报一份准确且完整的税表。这能够帮助避免处理延迟,长时间的退税延误以及之后收到国税局的通知。

- 低收入家庭福利优惠或附加子女减税优惠相关的退税:纳税人可以从1月23日开始报税,但国税局无法在2月中旬之前发放涉及低收入家庭福利优惠或附加子女减税优惠的退税。法律提供了额外的时间来帮助国税局阻止欺诈性退税的发放。对于大多数申请了低收入家庭福利优惠和附加子女减税优惠的报税人来说,IRS.gov上的“我的退税在哪里?”工具,在2月18日之前应该会显示更新的状态。国税局预计,如果纳税人选择了经转帐直接存款并且其税表没有其它问题,那么大部分的这类退税将在2月28日之前存入纳税人的银行账户或借记卡。

- 避免电话延误;在线资源是寻求帮助的最佳选择:国税局官网IRS.gov寻求帮助是最快、最简单的选择。国税局电话热线持续收到大量来电。想要避免延误,首先查看IRS.gov以获取退税信息和税务问题的解答(英文)。在 IRS.gov上设立在线账户也可以帮助纳税人快速获取信息。国税局在线账户最近进行了扩展,以允许更多人访问。交互式税务助手(英文)也可以帮助纳税人随时在线获得许多税务问题的解答。

- 免费帮助的在线选项;常见问题的答案:使用IRS.gov获得税务问题的解答(英文)、查询退税状态或缴纳税款(英文)。无需等待或预约,在线工具和资源全天24小时可用。

- 其它免费帮助选项:2022年收入不超过73,000美元的任何个人或家庭都可以使用国税局免费报税。对于自己能够完成税表的纳税人来说,免费报税可填写式表格(英文)可能是一个不错的选择。 MilTax是国防部提供给军人的一个免费的税务资源。符合条件的纳税人还可以通过免费报税服务(VITA)和老年人税务辅导(TCE)项目在全国范围内找到免费的一对一报税帮助。

- 2021年的税表仍在处理中:纳税人可以查看我的修正税表在哪里?来查看他们2021纳税年度表格1040-X的状态。即使他们2021年的税表尚未处理完毕,仍然可以提交2022年的税表。请访问国税局运作页面(英文),来了解关于进度的更多信息。

- 4月18日为报税截止日:今年,大多数纳税人的报税截止日期为4月18日;但是以下个人可获得6个月的自动报税延期。请查看报税延期的相关说明。纳税人应注意,提交表格4868仅延长了报税的时间。有欠税的民众仍然应当在4月18日之前支付以避免逾期支付罚款。

谁需要报税

纳税人需要了解他们的纳税义务,包括是否按规定需要报税。一般来说,大多数在美国工作的美国公民(英文)和永久居民(英文)如果当年的收入超过一定数额(英文),就需要报税。

如果纳税人按规定需要报税但却没有报税,可能需要支付罚款。如果是故意不报税,还可能面临额外罚款或刑事起诉。

影响报税要求的因素

第501号出版物,被抚养人、标准扣除和申报信息(英文),提供了全部的详细信息,但以下是决定一个人是否需要报税的事项。

- 总收入。总收入是指个人以金钱、商品、财物和服务的形式获得的所有收入,这些收入不能免税。这包括来自美国以外来源或出售主要房屋的任何收入,即使纳税人可以排除其中部分或全部收入。

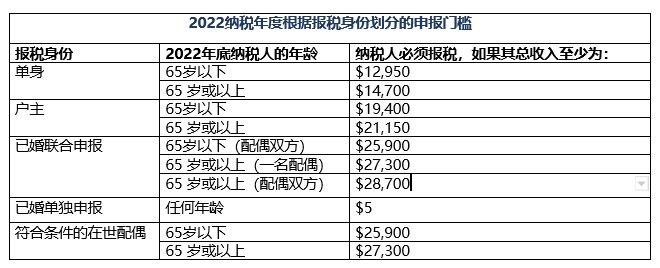

- 要求申报的门槛。纳税人需要查看他们的总收入是否超过规定的申报门槛(英文)。报税身份(英文)有不同的收入门槛,因此纳税人可能还需要考虑其可能适用的报税身份。报税身份分为五类:单身、户主、已婚联合申报、已婚单独申报以及符合条件的在世配偶。

- 自雇身份。自雇人士如果自雇职业的净收入为400美元或更多,则需要提交年度税表并按季度缴纳预估税。

- 作为被抚养人的身份。被申报为被抚养人的个人,可能仍需要报税(英文)。这取决于他们的总收入,包括:

- 赚得收入。这包括薪金、工资、小费、专业费用和因实际执行的工作而收到的其它付款。

- 未赚到的收入。这是投资类收入,包括利息、股息和资本收益、租金、特许权使用费等。来自信托的利息、股息、资本收益以及其他未赚到的收入的分配,也属于信托受益人的未赚到的收入。

- 父母或监护人必须为需要报税但无法自己报税的被抚养人提交税表。

纳税人通过报税可能获得的好处

- 拿到退税。某些情况下,人们在报税时可能会拿到退税。例如,如果他们的雇主从其工资中预扣了税款,他们在报税时可能会被退税。

- 避免利息和罚款。纳税人可以通过按时提交准确的税表并在截止日(英文)前缴纳所欠税款来避免利息和罚款。即使他们无法支付,也应该按时报税或申请延期来避免某些罚款。

- 申请经济资助。当学生申请经济资助时,可能需要提供自己或父母税表中的税务账户信息。国税局数据检索工具可以让填写联邦学生援助免费申请(FAFSA)的人,轻松安全地将数据从税表填入FAFSA表格中。

- 建立社会保障福利。在税表上申报收入对自雇纳税人来说很重要,因为此信息用于计算他们的社会保障福利。未申报的收入可能导致计算错误。

- 了解准确的收入状况。当纳税人申报所有收入时,就向贷方提供了准确的财务状况用于确定纳税人应获得的贷款额度与利率。

- 安心。当纳税人提交准确的税表并按时缴纳税款时,他们知道自己做了正确的事情来遵守法律。

一些纳税人应考虑考虑报税,即使没有报税要求

即使您的收入低于报税门槛,可能也希望申报,因为您若存在以下情况可能会拿到退税:

- 工资被预扣了联邦所得税

- 缴纳了预估税款

- 有资格申请税收抵免优惠,例如:

- 低收入家庭福利优惠

- 子女税优惠

- 美国机会税收优惠

- 联邦燃料税抵免优惠

- 保费税额抵免优惠

- 健康保险抵税优惠

- 病假与家事假抵免优惠

- 儿童与被抚养人看护费用优惠

使用交互式税务助手来帮助确定是否需要报税

交互式税务助手(英文)是一个可根据个人的具体情况提供许多常见税法问题解答的工具。根据用户输入信息,它可以确定他们是否应该报税。它还可以帮助纳税人了解:

- 他们的报税身份

- 他们是否可以申报被抚养人

- 他们的收入类型是否应纳税

- 他们是否有资格申请优惠抵免

- 他们是否可以扣除费用

用户信息是匿名的,仅供交互式税务助手来回答纳税人的问题。交互式税务助手不会以任何其它方式分享、存储或使用信息,也不能识别使用的个人。使用者退出一个话题后,系统就会丢弃使用者提供的信息。