在美国生活,离不开各种税,购物要附加消费税,买房要交地税,连上班拿工资或者投资做生意赚了钱,也都要报收入税。2024年报税季从1月29日开始,以下Rain就为新来的小伙伴们介绍一下,美国报税的规则和流程,报税有什么好处,需要什么材料...

报税是什么?

美国报税英文叫Tax Return,申报税表叫file a tax return。每年年初,大家需要在报税季截止之前通过1040表格向IRS申报去年一整年(1月1日~12月31日)的个人收入,包括工资、投资所得、奖学金、退休金、失业金等等,并决定需要缴交多少个人所得税,再根据预扣税额,多退少补。

所以我们现在申报的是2023税年(tax year)的收入所得。

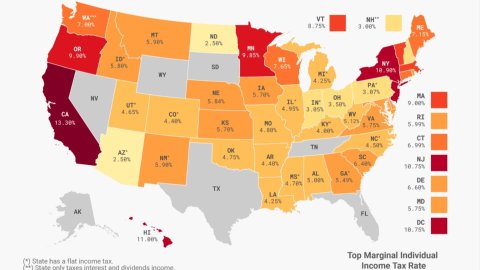

除了联邦税以外,大部分州也要求申报州税,州税跟联邦税是分开计算的,所以有可能联邦税能退税但州税需要补税,反之亦然。

2024报税时间

国税局(IRS)通常会在1月中公布新一年的报税季开启时间(2024年报税季从1月29日正式开始),而每年的联邦个人所得税的报税截止日期都是4月15日,如果遇上周末或假日,则会顺延至下一个工作日。2024年4月15日是周一,是绝大多数纳税人的报税截止日期;由于爱国者日和解放日假期,居住在缅因州或马萨诸塞州的纳税人的报税截止日为4月17日。

如果在截止日期前申请了延期报税(request an extension),则可以延迟6个月(2024年10月15日)提交税表。但如果需要补税的,建议在4月15日前提交,因为只有报税截止日期延迟了,缴税截止日期并没有延迟,迟交的税款会被罚利息。

州税的报税截止日期大多跟联邦一样,但也有几个州搞特殊,有兴趣了解的小伙伴们可以看另外一篇攻略。↓

近年来美国各地天灾频繁,部分受灾严重的地区也可以延期报税和缴税,受影响的小伙伴们建议搜索当地新闻了解。

2024年报税季的关键日期

- 1月12日:国税局Free File项目开放。

- 1月16日:2023年第四季度预估税款截止日。

- 1月29日:报税季个人税表开始日期。

- 4月15日:全国大部分地区提交税表或申请延期的截止日。

- 4月17日:缅因州和马萨诸塞州的截止日。

- 10月15日:延期申报者的报税截止日。

美国报税流程

如果是一般打工人,小伙伴们在入职时会填写W-4表格,雇主会根据你填写的家庭状况,在发工资时按一定比例预先扣除联邦和州所得税以及Medicare(老年医保)和Social Security(退休金)税。每个月以及当年所扣的税和保险等会在工资单(paystub)上列出(如下图):

一般来说,预扣税(Tax Withholding)金额会跟你第二年报税时需要交的税款差不多。所以第二年报税时,有可能预扣多了,就可以收到退税。如果小伙伴们在报税时觉得上年预先扣除的税太多或太少,也可以通过跟雇主更新W-4表格信息来调整。

自雇人士则需要通过1040-ES表格,每个季度自行向IRS缴交预估税款(Estimated Tax Payments)。否则如果没有预先缴纳足够的预估税款,有可能会导致罚款。

通常如果报税时欠税额不足$1000,或当年已经支付了至少90%的应纳税额,或100%去年的税额,都可以避免罚款。

美国税务居民

IRS出于税收目的定义的Resident Alien(居民外国人)和Non-Resident Alien(非居民外国人)与移民局(USCIS)的居民/非居民定义不一样。

IRS定义的居民外国人,即税务居民,跟美国公民的报税标准一样,使用1040表报税(或 65+岁可使用1040-SR表),需要申报全球收入,但也可以申领很多非居民没有的税务优惠;非税务居民应该使用1040-NR表报税,只需要申报在美国的收入,并且不需要缴纳Medicare和Social Security税。

IRS是根据“绿卡测试(Green Card Test)”或“实质居留测试(Substantial Presence Test)”来定义是否税务居民。通常来说:

- 绿卡持有人需按税务居民报税;

- 持有F签证或J签证的学生,在来美国5年后满足实质居留测试,按税务居民报税;

- 持有J签证的学者教授,在来美2年后满足实质居留测试,按税务居民报税;

- H-1、TN或O-1签证持有人在满足实质居留测试后,按税务居民报税。

实质居留测试

你必须在美国居留至少以下时间,才能满足实质居留测试:

- 当年有31天,并且

- 包括当年在内的3年内有183天,按以下方式计算:

- 当年留美所有天数,加上

- 之前一年留美天数的1/3,加上

- 再前一年留美天数的1/6

| 实质居留测试计算 | |

| 在美国实际居留天数 | |

| 当年(2023年) | 所有天数 |

| 上一年(2022年) | 所有天数 x 1/3 |

| 再上一年(2021年) | 所有天数 x 1/6 |

| 三年总和 | 是否≥183天? |

年收入多少不用报税?

IRS每年都会公布标准扣除额(Standard Deduction)用于确定你的应税收入(taxable income),所以如果你没有必须报税的收入(例如自雇收入),只有普通工资收入(W-2表),并且年收入低于标准扣除额,就可以不用报税。

| 2023税年标准扣除额 | ||

| 报税身份 | 65岁以下 | 65岁或以上/盲人 |

| 单身(single) | $13,850 | 65岁或以上或盲人:+$1,850 65岁或以上和盲人:+$3,700 |

| 已婚、联合报税(married filing jointly) | $27,700 | 65+岁或盲人:+$1,500/人 65+岁和盲人:+$3,000/人 |

| 已婚、分开报税(married filing separately) | $13,850 | 65+岁或盲人:+$1,500 65+岁和盲人:+$3,000 |

| 户主(head of household) | $20,800 | 65岁或以上或盲人:+$1,850 65岁或以上和盲人:+$3,700 |

报税有什么好处?

虽然说,低收入可以不用报税。但是!报税才可以将多付了的预扣税拿回来,即退税(Tax Refund)。

而且IRS每年都制定了很多税务扣除(Tax Deductions)和税额抵免(Tax Credits),有很多税额抵免都是可以返还的,也就是说你能拿到的退税很可能比预扣税还要多。包括前几年美国政府因大流行派发了3次纾困金,也都是IRS通过税额抵免方式发放。只有报税了、在IRS那有记录的人,才能收得到。

美国税务优惠

美国减税优惠,主要有Tax Deductions(税务扣除)和Tax Credits(税额抵免)两种方式:

- Tax Deductions:在计算应纳税额前,从应税收入中减去税务扣除部分,降低应税收入从而减税;

- Tax Credits:可以用来抵消应纳税额。税额抵免又分为nonrefundable(不可退还的)和refundable(可退还的)两种:

- Non-refundable Tax Credits:只能减少应纳税额,如果有余额不能退税;

- Refundable Tax Credits:抵消税务后如果有多余的可以退税。

| 美国报税 - 减税优惠举例 | ||

| $5,000 Tax Deductions | $5,000 Tax Credits | |

| 调整后总收入(AGI) | $100,000 | $100,000 |

| 税务扣除优惠 | (-$5,000) | 0 |

| 应税收入 | $95,000 | $100,000 |

| 假设税率 | 25% | 25% |

| 应纳税额 | $23,750 | $25,000 |

| 税额抵免优惠 | 0 | (-$5,000) |

| 实际缴税 | $23,750 | $20,000 |

| 税额抵免举例 - 可退还抵免 vs 不可退还抵免 | ||

| Refundable Credit | Non-Refundable Credit | |

| 税额抵免优惠 | $1,000 | $1,000 |

| 应缴税额 | $500 | $500 |

| 退税额 | $500 | 0 |

比如,$7,500电车税额抵免或节能家居税收抵免都属于non-refundable credit,即使购买车型符合$7,500抵免额,但如果你要交的税并没有$7,500那么多,就等于拿不足完整的$7,500优惠。

小伙伴们可以在1040表第二页的Tax and Credits部分看到要交的税和不可退还抵免的总结(16行tax是应纳税额,24行total tax是扣掉抵免和加上自雇税等之后计算的实际要交的税额);Payments部分有预缴税和可退还tax credits总结;如果预缴税和可退还抵免总和大于需要交的税,即可退税(Refund,34行),如果少了,则需要补税(Amount You Own,37行)。

减税优惠每年标准可能都不一样,常见的税务居民可申请的税收抵免包括:

- 低收入家庭优惠EITC,2023年高达$7,430

- 子女税收抵免CTC,每个16岁或以下的孩子高达$2,000

- 其他被抚养人抵免ODC,每个被扶养人(比如父母)高达$500

- 子女和被扶养人看护费用抵免,单个孩子高达$1,050,两个或以上孩子高达$2,100

- 美国机会税收抵免AOTC,每个合资格学生$2,500

- 终身教育税收抵免LLC,每个合资格学生$2,000

- 电车抵免,2023年购买新电车可获高达$7,500,或二手电车可获高达$4,000

- 医疗保险税收抵免PTC

2023美国税率

2023纳税年度有联邦税七个税级(tax brackets),对应的联邦税率分别为10%,12%,22%,24%,32%,35%和37%,根据报税身份和应税收入而定。

| 2023联邦个人所得税税级/边际税率 | |||

| 边际税率 | 单身 | 夫妻合报 | 戶主 |

| 10% | $0 ~ $11,000 | $0 ~ $22,000 | $0 ~ $15,700 |

| 12% | $11,001 ~ $44,725 | $22,001 ~ $89,450 | $15,701 ~ $59,850 |

| 22% | $44,726 ~ $95,375 | $89,451 ~ $190,750 | $59,851 ~ $95,350 |

| 24% | $95,376 ~ $182,100 | $190,751 ~ $364,200 | $95,351 ~ $182,100 |

| 32% | $182,101 ~ $231,250 | $364,201 ~ $462,500 | $182,101 ~ $231,250 |

| 35% | $231,251 ~ $578,125 | $462,501 ~ $693,750 | $231,251 ~ $578,100 |

| 37% | $578,126或以上 | $693,751或以上 | $578,101或以上 |

夫妻分报的各税率收入上限为上夫妻合报的1/2

美国的收入税计算方法有点复杂,并不是直接乘以单一税率得出来的,而是分段计算,所以实际税率可能会比你从上表看到的税率要低一些。

假设单身个人应税收入为$75,000,从上表查得的税率为22%,但实际应纳税额却不是$75,000 x 22% = $16,500。应纳税额正确计算方式是:

| 边际税率计算方式 | ||

|---|---|---|

| 应税收入 | 税率 | 税 |

| $11,000 | 10% | $1,100 |

| $44,725 - $11,000 | 12% | $4,047 |

| $75,000 - $44,725 | 22% | $6,661 |

| $75,000 | 有效税率 | $11,808 |

- $11,000 x 10% + ($44,725 - $11,000) x 12% + ($75,000 - $44,725) x 22% = $11,808

报税材料准备

无论是找会计师帮忙报税,还是准备自己DIY报税,都需要准备好报税所需的文件和资料,包括:

1. 个人报税号码

SSN或者ITIN,是每个报税人的个人身份号码。自己的,配偶的,子女的,全家人的税号都要准备好。想申报子女税优惠CTC的话,必须要有孩子的SSN。

如果你想要通过电子转账更快收到退税,银行账户的Routing号码和账户号码都要准备好。

2. 收入证明

各种收入税表通常会由雇主或银行等其他机构在1月底前发送给你,例如:

- 工资收入:W-2表

- 自雇收入:1099-NEC表 或 1099-MISC表

- 失业金收入:1099-G表

- 利息收入:1099-Int表

- 股息收入:1099-Div表

- 股票买卖明细:1099-B表

- 电子转账收入:1099-K表

- HSA账户取款:1099-SA表

- 529计划取款:1099-Q表

- 退休金收入:1099-R表

- 社保金收入:SSA-1099表 或 SSA-1042S表,RRB-1099表

- 卖房收入:1099-S表

- 租金收入,自己记录好

3. 税务扣除文件证明

银行或其他机构可能会寄给你以下税表,可用于申请相关的税务扣除优惠,例如:

- 房贷利息:1098表

- 价值超过$500的车辆捐赠:1098-C表

- 学贷利息:1098-E表

- 学费支出:1098-T表

- 预估税支付:1040ES表

4. 医疗保险证明

如果是自己从Marketplace购买商业医疗保险,会收到1095-A表,用于计算医保税收抵免。

5. 小票支出证明

部分个人支出也可以用于减税,如果需要用到报税,就必须要保留好小票和支出证明,例如:

- 日托班、保姆等合资格的被扶养人看护费用

- 房地产税

- 节能相关的家居装修支出

- 医疗相关的自付费用支出

- 现金或实物等慈善捐赠记录

- IRA退休金账户存款记录

- 529计划存款记录(没有联邦减税,但部分州可以减州税)

如果你是自雇人士(self-employed)、自己做生意、有出租收入等,各种商业相关的开支也可以减税,但一定要保留好小票记录。

保留好过去三年的报税记录、各种税表及其他报税相关的文件资料,即使IRS查税也不怕。

如果发觉报税报错了,可以这样修正

如果提交税表之后,才发觉报税有错漏,包括漏报了收入或支出,需要修改报税身份,添加被扶养人信息等,或因为各种原因没有拿到应该拿的tax deductions或credits,比如说因为报税时并没拿到小孩的SSN社安号,导致拿不到本来应得的子女税收抵免等等,可以通过以下方式来改正。

Superseded Return(替代税表)

如果你在报税之后很快就发现了错误,特别是IRS还没有开始处理税表时,可以在当年的报税截止日期之前重复报税来修正。重复申报的税表信息将会替代原先提交的税表的信息。现在IRS在1040/1040-SR, 1040-NR电子税表上都增加了“Superseded Return”复选框,允许重复e-file。

Amended Return(修正税表)

如果要改变报税身份,或增加之前被其他纳税人申报过的被扶养人,或者已经超过了报税截止日期,还可以通过IRS的1040-X表格,来修正之前的报税错误。通常,在首次申报税表后的3年之内,都可以用1040-X税表修正错误。

修正税表的状态可以从IRS官网的“Where's My Amended Return?(我的修正税表在哪里?)”页面查询。如果邮寄修正税表,需要长达3周时间才能在系统显示;另外,IRS可能需要长达16周时间来处理修正税表,小伙伴们要多给点耐心。

PS,有专家建议,如果原先的税表有退税,建议等收到退税之后再提交修正税表。

小总结

小伙伴们今年报税了吗?大家是DIY报税还是找会计师报税呢?如果你考虑自己报税,还可以看看以下关于报税软件的攻略哦!

如果你去年的家庭年收入低于$79,000,可以享受免费报税优惠。

如果需要付费报税,可以随时随地登录使用、而且可以知道结果满意再付款的线上报税服务非常方便。

但如果有一定的报税经验,特别是还有其他亲友都需要付费报税的话,需要先付费再安装使用的报税软件的价格会划算得多。

美国公民和居民送礼给其他人也可能要缴纳赠与税(Gift Tax),点以下攻略了解更多美国赠与税资讯。

资料来源:IRS.gov,封面图Credit:NoDerog/iStockphoto