【写给烧钱快报审核员:审核员你好(鞠躬),文内的链接均为在烧钱快报发布的文章,不存在私人链接哈~ 没想到已陆续在省钱快报发了这么多文章,能形成一个更完善科普了。希望能被推成精选,让更多人看到呀!(再次鞠躬)(华丽转身)(继续码文...)】

哈喽大家好我是投资菌

欢迎大家收看:20-70岁该如何投资理财系列。

希望本系列的内容,可以给大家提供一个在美投资理财的参考。菌菌尽量把它做的贴合大多数人的需求。由于篇幅原因,文内提到的投资和策略,菌菌只挑重点讲。想要了解细节的小伙伴,可以在下方给菌菌留言。

菌菌会在结尾,展示出40岁时要考虑到的投资理财工具,以及他们的优先级别,方便大家截图~那我们开始40岁的内容!

投资理财的基本框架分为四部分:急用+增长+避险+传承

急用

1. Emergency Fund 紧急资金

以备不时之需,最好在银行账户里备好紧急资金,可以供不上班的你生活6-12个月就好。如果觉得6-12个月太少,可以选择一个能令你安心的数字,但这个金额也不要太高,毕竟通货膨胀会让你的这笔资金越来越不值钱。

2. Payoff all non-mortgage debt 无债一身轻

目前菌菌会建议:尽早偿还除了房贷之外的各种贷款,且优先偿还利息高的。背后的原理是:如果一笔钱,你能通过投资理财得到比贷款利息更高的回报,你可以考虑做投资理财,如果不能得到更高的回报,这笔钱就去还贷款吧。

贷款利率从高到低的排名大致如下:

- Credit Card 信用卡贷 14%-20%

- Student Loan 学生贷款 3%-13%

- Automobile Debt 车贷 3%-20%

- Personal Loan 个人贷款 5%-35%

- Home Equity lines of credit 房屋抵押贷款 3%-12%

你的情况或许与上面不同,还是按照自己的实际情况为准。

前面提到不用急着还房贷,是因为前两年房贷利息极低3%左右,长期通过投资理财赚到的钱,远比房贷利息多,用赚来的钱不但可以还房贷,还能给你额外的收入,这种方式可能会更好。

你也许会听到老一辈会催促你赶快还房贷,其实是因为他们那一代的美国人,在1980年房贷利息高达18.45%,跟我们现在的信用卡贷差不多,所以他们那个时候是建议尽早还房贷的。

由于今夕不同往日,我们的策略还是要结合眼下金融环境而定。

增长

很多人觉得到了这个年龄,应该把投资从攻转为守,其实不然。好消息是:时间依然是你最好的朋友,所以无需太早的变保守。

一般会建议在要取出金额之前的5-6年,再转攻为守。这主要与美国历史上经历过的熊市有关,平均来讲熊市从高点掉到底需要2.7年,一个完整的周期(从高点掉到底再回到原来的高点)需要5年。

因此,为了防止熊市给账户带来严重的损失,取出金额的前5-6年,需要分配一些金额做一些较稳,或者可以防止下跌的投资。

如果5-6年后的你还不需要从各种账户取钱,那么目前你的财务健康才是重点。

现在是时候找一个金融顾问,帮你做一些计算,看看如果还是按照现在这个方式投资理财,多少岁可以退休,以及退休后每个月可以取出多少钱来生活。

如果你对这个数字并不满意,然后既不想延后退休,也不想在退休后降低生活水平,那么现在就是做调整的最佳时机了。

打个比方:如果你现在40岁,想在65岁时再添100万,按照7%的回报率,你需要每年存1.5万去投资。如果你等到50岁才开始这个念头,你需要每年存3.75万去投资。

1. Maximize Income 提高收入

很多人不愿相信,但事实是“钱是赚出来的,不是省出来的”。有100万的人,只需10%的回报就能得到10万。有10万的人,需要100%的回报才能得到同样的10万,因此你的收入是非常重要的。

现在如果你对收入不满意,是时候提出升职加薪了,你的经验和老练已足够你在职场更上一层楼了;或者可以选择跳槽,来得到更高的收入和更好的公司福利。

如果你觉得目前的公司待遇不错,另一个增加收入的方式可以是开展副业。当你变成independent contractor或自雇拿到1099,你会有比W2更大的省税空间;除了公司提供的退休账户,你还可以开设属于自己的退休账户(SEP IRA或Solo 401K),来享受更多的无税投资。

尽量提高收入后,就是尽量提高投资额度了。增长方面依然是投资账户,退休账户,和投资型寿险的三分天下了。

2. Retirement Account 退休账户

目前最重要的就是放满所有的退休账户。无论是公司提供退休账户,还是自己在外面开的IRA,都记得放满。如果你开展了副业,还额外开了SEP IRA或Solo 401K,也要记得放满。

对于IRA需要帮助的小伙伴,可以看菌菌以下的文章:

3. Brokerage Account 投资账户

放满了退休账户后,你觉得10年内会用得到的钱,可以放到Brokerage里面进行投资。如果金额高于10万,想结合其他投资策略,可以考虑转换成advisory account,让投资顾问帮忙管理,年费大概在1.25%左右。

对于投资账户需要帮助的小伙伴,可以看菌菌以下的文章:

4. VUL 投资型寿险

如果在放满了退休账户后,还想获得更多无税的养老金,可以考虑VUL。投资种类跟退休账户差不多,一开始选择基金投资来最大化收益,在退休前后将投资增加保底机制。

投资型寿险的主要好处是不但没有存放额度限制,且有二重省税福利,又有巨额死亡赔偿金保护家人。

如果你已有VUL,现在是时候让你的顾问给你一个数字预期了。看看如果还是交这么多保费,按照已发生的年均回报率,在退休时能取出多少钱来花。

如果远超预期,你可以选择少交些保费;如果未及预期,你需要知道多交多少保费可以到达预期。

又或者你对退休生活提高了标准(想要得到更多退休金),那么你是否需要考虑第二个投资型寿险。

可以确定的是,越早开始着手准备第二个投资型寿险,你的费用就越少,所能积累到的无税增长额度也就越庞大。

对于寿险需要帮助的小伙伴,可以看菌菌以下的文章:

5. HSA 医疗储蓄账户

趁身体还非常健康的时候,选择高自付额保险HDHP,可以有机会开户并储存金额到医疗储蓄账户HSA。

该账户是少有享受三重省税的账户。

本金退税,增长期间无税,65岁以后将金额用在医疗也完全无税。想为自己今后的医疗做储蓄,它是最好的方法。

对于HSA需要帮助的小伙伴,可以看菌菌以下的文章:

6. College Fund 教育基金

在这个年龄段,你的孩子可能要开始上大学了。在开始需要教育基金的前2-3年,最好将资金转去做较为保守的投资了。此举主要是为了保护金额,不被突如其来的熊市造成不可逆的影响。

由于教育基金的用途有限制,没必要攒太多。如果金额高出所需费用太多,除了转给亲朋好友,用处不大,所以没必要为了多赚一点点,承受很大的风险。在取出之前,见好就收,够了就行。

另外,由于2019年通过了SECURE ACT法案,529可以用来交学生贷款(Coverdell不可以)。

因此,如果529在使用前不幸遇到熊市,在熊市时取钱出来也许不是最好的方法。可以找个金融顾问,分析一下你都有什么选择,也许等529从熊市回归后,再用它交学生贷款更合算呢?计算一下,了解你都有什么选择,总不会有坏处。

避险

1. LT Disability Insurance 长期失能险

想一想如果在赚钱能力最佳的时期,不幸因病或意外导致失能,从现在到退休这段时间的收入从何而来?是否要提前取出退休金了?

这个长期失能险就是为了失能的时候,保险公司可以拨给你60%-80%的年收入。如果在40岁考虑长期失能险,建议考虑购买拨款期限一直到退休年龄的,通常价格在年收入的3%左右。

2. Life Insurance 寿险

如果你在年轻时买过Term insurance定期寿险,比如在20多岁时买过20年的定期寿险。现在是时候在它过期前,把它转换成永久寿险了。

好处是你可以把定期寿险的额度,和当时非常好的健康等级,直接沿用在你的永久寿险中。

寿险的主要用途就是在去世后,可以给家人留下巨额赔偿金。无论是用在父母养老,孩子教育,还是偿还房贷,任何用途都可以,而且受益人对得到的赔偿金无需缴税。

对避险有兴趣的小伙伴,可以看看这篇文章:

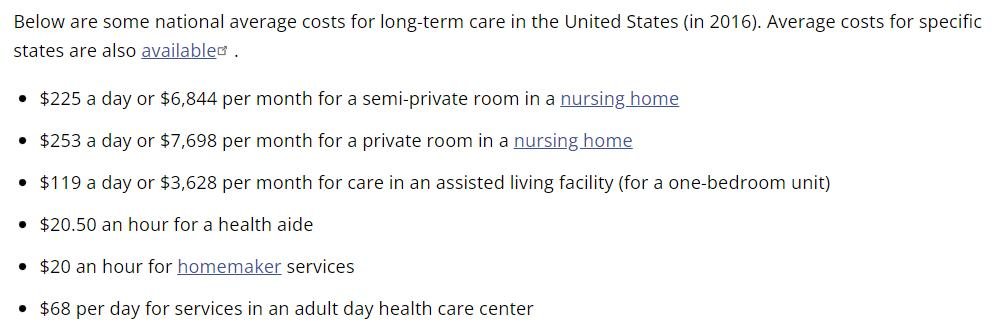

3. LTC Insurance 长期护理险

长期护理险就是当人生活不能自理,无法做6个日常活动中的2个,或有认知障碍(阿兹海默症),那么养老院和护工看护的费用可以由保险出。

在美国,65岁以上的人群中,每4个人中就有一人需要为长期护理每年自费5万以上,每10个人就有一人要为此花费25万以上。

由于美国特殊的国情,长期护理险的重要等级,可以说是排在美国理财避险中数一数二的位置。

为此,美国卫生与公众服务部,专门为科普长期护理LTC做了个网站,下图为美国政府管理的官方网站,有兴趣的小伙伴可以看看:

如果你有未到期的定期寿险,却还没配备长期护理险,建议把定期寿险转换成带有长期护理功能的终身寿险。

因为寿险+长期护理险的门槛较高,需要你非常健康才能拿到最便宜的保费,而且身体稍有不健康,会被拒绝申请长期护理险。

因此,将定期寿险的超棒健康等级,用在这个上面也许更划算。

即使你没有定期寿险,现在也是时候准备长期护理险了(推荐:寿险+长期护理rider)。

在50岁左右,或者说45岁到55岁购买长期护理险是非常好的时机。因为在这个年龄段身体还是非常健康的,价格非常合理,总保额可能高达4-5倍要你交的总保费。

4. 了解父母的金融状况

了解父母的金融状况,并做好理财规划。不仅可以帮助他们在退休后有更高的生活质量,更可以早早地为日后的高昂医疗和护理费用做准备,从而保护你的财产不被冲击到。

比如说父母有没有长期护理险?如果没有,一定要赶快尝试申请。

因为70多岁可能是最后的申请机会了,大部分保险公司会拒绝75岁以上的投保。因此,一定要抓紧寻找可以接受投保的公司。

再比如父母会不会担心养老金不够花?怎样才能在退休后,不断的有收入进账,直到去世?

在了解父母的金融状况后,找金融顾问一起做一个规划。不但可以给父母一个更高质量的晚年生活,更可以给自己的财务一个保障,一个放心。

传承

传承不仅仅是将你的资产传给孩子,也包括你的父母将资产传承给你。

- 如果父母的遗产很庞大,会涉及遗产税问题,你作为受益人需要交大额遗产税之后,才能得到遗产。

- 如果父母的遗产既没有写受益人,也没有放在信托里面。到时去法院跑得焦头烂额,外加交各种费用的也会是你。

事实上,以上两点都是可以避免的。

先讲遗产税问题:

目前我们在TCJA法案中,遗产庞大到1206万(个人)或2412万(夫妻)都不会涉及遗产税问题。但当TCJA在2026年过期,以上的遗产税豁免额可能要缩减一半,就加大了大家要交遗产税的几率。

解决遗产税问题很简单,主要就是2步:

- 尽量压低父母的遗产大小,现在就可以以各种方法把资产慢慢转移给儿女。

- 设立ILIT,一种包裹着寿险的信托,寿险的死亡赔偿可以用来交遗产税。

如果遗产并不会高于遗产税豁免额,为了防止去法院跑得焦头烂额以及交各种处理费,带着父母做一个living trust,把资产和受益人都列好即可。

以下是可以免费写受益人的账户:

- 银行账户 Checking & Savings Account

- 退休账户 Retirement Account (401K,Solo 401K,IRA,SIMPLE IRA,SEP IRA,403B,457B...)

- 医疗储蓄账户 Health Savings Account (HSA)

- 投资账户 Brokerage / Advisory Account

- 年金 Annuity

- 寿险 Life Insurance

如果你有些数额较大(10万+)的账户无法填受益人,或者你有房子,那么你需要找律师做一个信托。最简单的生前信托Living Trust即可。

当你将这些都做好,在如何将自己的资产传承给孩子方面,你也会更得心应手。

总结

照例到了结尾,菌菌在这里列出了大家该考虑到的投资理财工具,以及它们的优先级别。

好啦!

将40岁都规划的很好的小伙伴,我们下期再见,带你了解50岁的投资理财。

码文不易,5千字的图文菌菌也搞了很久,如想转载内容,请标明【钞能力投资菌】。转发的小伙伴们,菌菌说的不是你们哈,欢迎转发~

君君提示:你也可以发布优质内容,点此查看详情 >>

本文著作权归作者本人和北美省钱快报共同所有,未经许可不得转载。长文章仅代表作者看法,如有更多内容分享或是对文中观点有不同见解,省钱快报欢迎您的投稿。